相続税は、相続により財産を取得した場合に、その取得した財産に課される税です。財産の価額が高くなるほど税率が上がる累進税率を適用することで、資産の再分配を図るというのが目的とされています。財務省の発表した数値によると、令和元年の死亡者数は1,381,093人、そのうち課税件数は115,267件で、相続税を納めたりというケースは、全体の8.3%ほどです。不動産価格が髙く、富裕層が多い大都市では課税割合が髙くなっている。東京では14.7%。福井県は7.9%です。

(1)相続税の基礎控除額

相続税は、相続または遺贈により財産を取得した場合にかかります。相続税には基礎控除があり、遺産の評価額が基礎控除の金額以下であれば相続税は課税されず、税務署に対する申告も必要ありません。さらに、評価額が基礎控除を超える場合でも、税務上の特例(配偶者控除、小規模宅地の評価減)を受けることにより、相続税がかからない場合もあります。

基礎控除額=3,000円+(600万円×法定相続人の数)

(2)税額控除

相続税では、相続や遺贈で財産を取得した人の個別的な事情などを考慮して、主に8種類の税額控除等(①配偶者の税額軽減、②未成年者控除、③障害者控除、④相次相続控除、⑤贈与税額控除、⑥外国税額控除)を設けて、税負担の軽減が図られています。主なものを紹介します。

①配偶者の税額軽減

被相続人の配偶者が取得した遺産が 1 億 6,000 万円以下であるか、又は課税価格の合計額に法定相続分を掛けた

金額以下である場合は、配偶者に相続税はかかりません。

(注) 特例を適用するためには、相続税の申告期限までに申告書を提出する必要があります。

②障がい者控除

相続人が障害者である場合は、その人の相続税額から、10万円(特別障害者は20万円)に相続開始の日からその人

が満85歳に達するまでの年数(1年未満の端数があるときはこれを1年とする。)を掛けて計算した金額を控除し

ます。

障害者控除額= 10万円(特別障害者は20万円)×(85歳-その者の年齢)

③未成年者控除

相続人が18歳未満である場合は、その人の相続税額から、10万円に相続開始の日からその人が満18歳※に達

するまでの年数(1年未満の端数があるときはこれを1年とする。)を掛けて計算した金額を控除します。

未成年者控除額= 10万円×(18歳-その者の年齢)

※2022年3月31日以前の相続は「20歳」となります。

(3)相続税の申告

遺産の評価額が基礎控除額を超える場合は、相続開始を知った翌日から10ヶ月以内に相続税の申告を行う必要があります。申告書の提出先は、亡くなられた方の死亡時の住所地を管轄する税務署です。相続税の申告には、各相続財産に関する資料や、被相続人及び相続人に関する資料など、膨大な資料の提出が求められます。そのため、相続税の深刻をする方のほとんどが税理士に申告を依頼します。

(4)相続税の計算方法

相続税の計算は、単純に各相続人の取得した財産額に税率を掛けるわけではありません。以下の4つのステップを踏んで計算を行います。

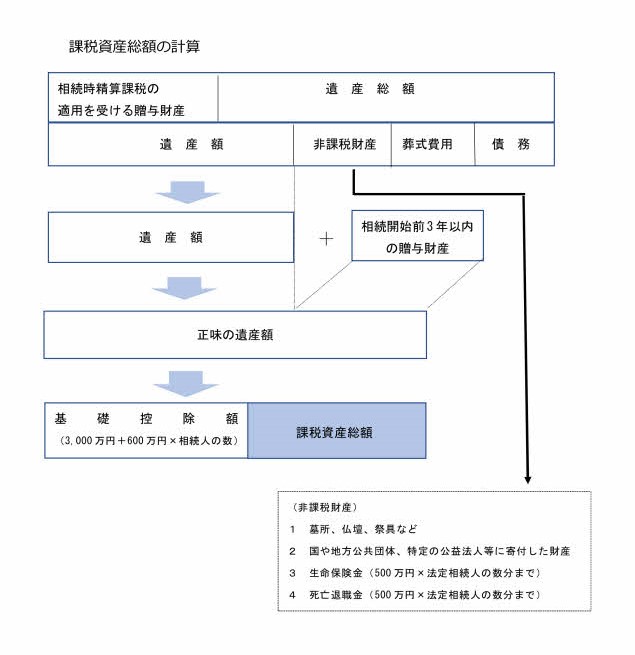

①まず課税資産総額から基礎控除額を差し引いて課税資産総額を求めます。

ア、課税資産総額の計算

相続財産+みなし相続財産(死亡保険金や死亡退職金)+相続開始前3年以内の贈与財産+相続時精算課税に

係る贈与財産-非課税財産-債務-葬式費用

イ、基礎控除額を差し引きます。

基礎控除額 = 3,000万円 + 600万円 × 法定相続人数

アで求めた遺産総額-基礎控除額 =課税遺産総額

課税資産総額がゼロであれば相続税はかかりません。

②法定相続割合で分割したと仮定し、相続税の総額を計算します。

課税遺産総額×法定相続分=各法定相続分に応じた取得金額(A)

各法定相続人の算出税額= A× 税率 -控除額

相続税の総額=各法定相続人の算出税額を合計

③各相続人が取得した財産額に応じて、相続税額を按分します。

各相続人が実際に取得した財産額に応じて、相続税額を按分します。

④各相続人の相続税額について、控除や加算を行い、各人の納付税額を計算します。

配偶者の税額軽減や未成年者控除等は、この時点で適用します被相続人の1親等の血族(代襲相続人含む)及び

配偶者以外の人は相続税が2割加算されます

(5)相続税の申告期限

相続税の申告は、被相続人が亡くなったことを知った日から10か月以内にしなければなりません。この申告期限は、同時に納税の期限にもなっています。相続税は、原則的に金銭で申告期限までに一括で納付しなければなりません。

例外としては、「延納」と「物納」という方法があります。延納とは、金銭で納付することが困難な場合に、担保提供を条件に元金の均等年払いが可能となる制度です。ただし、「利子税」という利子の支払いが必要となり、本来の相続税よりも多い金額を支払わなければならないので注意が必要です。物納とは、延納も難しい場合に、 相続財産を現物で国に納付する方法です。①国債や地方債、不動産、船舶②社債、株式、有価証券③動産といった順番で納付することが定められています。ただし、この申請は却下される場合があり、却下された場合には、原則通りに現金で支払わなくてはなりません。

期限に間に合わないとき

遺産分割協議が成立していないときでも、相続税の申告は行なう必要があります。その場合は、法定相続分に基づいて相続人が取得したものとして、税額を算定し、相続税の納付もしなければなりません。その後に、遺産分割の協議が成立したときは、協議内容に応じて、修正申告、更正請求などを行なうこととなります。なお、遺言があるときは、遺言内容に応じた相続税申告をすることになります。

期限内に申告しないと

申告期限内に申告しないと、①配偶者に対する税額軽減、②小規模宅地についての課税価格の低減、③農地等の相続税の納税猶予④相続税の取得費加算の特例⑤事業承継による納税猶予の特例、⑥物納などの、優遇・特例措置が受けられなくなります。